撬動房租上漲的激勵杠桿

導語

利用激勵杠桿,中國稅務部門極大地提高了稅收征管的效率🧘🏽♂️。之前的稅收發票刮獎已經取得奇效,而這次的房租抵稅故技重施,深諳“失之東隅,收之桑榆”的平臺邏輯。

在嚴厲的限購限貸政策作用下,一線城市房價上漲得到了抑製🎳,但是住房供求矛盾通過住房租金快速上漲反映出來。根據中國房地產行情網公開信息🌖,2018年7月🌰,北京房租同比上漲達到21.89%,環比漲幅為2.63%。8月北京房地產中介行業協會緊急組織10家租賃企業公開承諾在兩個月內投放12萬套(間)不漲租金房源。此後北京住宅租金上漲的勢頭得到了控製,卻仍然大幅領跑一線城市。

關於北京房租猛漲,此前主要有兩種觀點。第一種觀點認為,過去一段時間,北京清除了大量的群租房⤵️,結果是租房市場供給突然下降,進而導致了房租的猛烈上漲。這種解釋很有吸引力,因為它看起來不但很符合經濟學的供需原理,而且很能解釋房租上漲的“突然性”。但細想一下,我們就會發現🧑💻➰,這種解釋很可能是“似是而非”的。為何這麽說?

首先🥲,此解釋只強調了政策減少租房市場供給的效應,卻忽視了政策減少租房市場需求的效應。一旦租房需求和供給同時減少,住房租金或漲或跌,理論上皆有可能🔁,具體往哪邊走🦹🏻♂️,必須依賴於更加詳細的經驗證據🎹。

其次💇🏽♀️,即便假設這些政策凈效應導致房租上漲,這種解釋卻難免“帝都特色”🧿,即無法解釋為何同一時間內🧑,全國許多地方的房租都在猛漲🧨。比如說🦿,上海這段時間沒有聽到什麽清除群租房的舉措,但房租也同樣猛漲👴🏼。

第二種則是強調了資本的“炒作”和“逐利”力量🎅🏻🤜🏽。其基本邏輯是:在“房住不炒”背景下🙎🏼,一些大資本瞄上了長租市場,而為了爭奪業主手中的稀缺房源,它們開始競相提高價格,但羊毛出在羊身上,它們對業主支付的價格越高(不管是買還是租),最終都必然反映為房租上漲𓀍🧆。

比如說,某個地方有A和B兩家企業👨🏻🍳,它們都覺得長租市場有利可圖🧑🏻🦲Ⓜ️,而為了從廣大業主那兒爭奪稀缺的長租房源,它們就開始不斷提價,而這最終又必然會反映在房租上面🃏☣️。進一步♌️,一旦少數企業通過不斷加價而占有了大量的長租市場份額,它們將有可能憑借市場力量而提高房租👴。眾所周知,“高價格🈹,低產量”是壟斷配置資源的基本特征。

與第一種觀點相比🕵️,第二種觀點有一個顯著的優點,其解釋力並不限於北京,也同樣適用於所有的其他城市🌏;因為不論在哪個城市🤽🏼♀️,資本炒作和逐利本性沒有太大的區別🙆🏻♀️🌖。但是🧗🏿♀️,這種觀點也有一個明顯的缺點,即它沒有很好地解釋清楚房租為何會“突然”猛漲👩🏻💻。或許有人會說🧑🔧,資本之所以“突然”發現長租市場有利可圖🎪,是因為中國政府開始對金融市場進行整頓。不否認金融市場整頓或多或少會影響租房市場,但資本“炒作”和“逐利”的本性一直就有。即使給定長租市場的確有良好的市場前景的假設🤳🏽,我們也很難相信資本直到現在才會突然發現這個巨大的投資機會。需要註意🏓🏋🏿♀️,資本穩定進入長租市場與突然大規模進入這個市場👩🏽🚀,不管是原因🕵🏽,還是由此造成的影響🪺,都是有很大差別的⚂。

剛才的分析表明,前述兩種觀點盡管廣為流行,卻都經不起仔細的推敲🏉,都不能很好地解釋北京房租何以突然猛漲☛⏳;或者至少說,這些觀點所刻畫的機製💣,對房租的影響在理論上是模棱兩可的🤥,而要回答凈效應到底是正是負,本質上就變成了一個經驗問題,需要更多的證據才有可能說出個子醜寅卯🍊🥛。

揭秘房租“急漲”的真相

著名經濟學家方漢明教授接受《財經》專訪時🧑🚒,從稅收征管的角度,對北京房租的“突然猛漲”給出一個嶄新的✪、基於激勵杠桿的理論闡釋。這個理論不但可以明確解釋房租大漲的現象🧐,還可以很好地解釋房租上漲的“突然性”🚮。

方漢明認為,個稅法提出⼦⼥教育🦧、贍養⽼⼈、⼤病醫療保險、房貸利息、住房租⾦等可以計稅前扣除,而這裏的房租專項扣除會有很復雜的作⽤👵🏼:第⼀🖕🏼,會⿎勵⼤家租房⼦🧍🏻♀️🧑🏼🎤。當然,同期房貸利息的扣除會⿎勵⼤家買房⼦;第⼆🦞,租房需求會因為房租專項扣除⽽提⾼,市場均衡的房租會上升, 這是公共經濟學上有名的“稅負轉嫁”(Tax Shifting)現象的逆反(也就是說“減稅的轉嫁”);第三,租客為了把房租抵稅, 就必然要求房東出具房租證明。那麽房東的房租收⼊要報稅🙆🏻♀️🚶🏻♀️➡️,稅後所得會下降,這會進⼀步導致房租上漲。 2018 年很多城市,包括北京,雖然房價基本平穩或微降🧏🏼♀️,但是房租卻猛漲,很可能與預期中的稅改加⼊房租抵扣有關。

方漢明教授還指出,房租專項扣除可能提高政府所能征收上來的個稅總額。⼀⽅⾯💂🏻♀️,房租扣除會降低從租客中征收上來的個稅;⽽另⼀⽅⾯,原來基本屬於稅外收⼊的房東的房租收⼊現在會被間接地納⼊征收範圍,所以從房東的房租收⼊征收的個稅會增加🧑🍳。 ⼀般房東的邊際稅率會⽐房客的邊際稅率⾼, 所以政府的總稅收反⽽可能增加。

這裏我想著重從稅收征管激勵的角度,對方教授的觀點做延伸解讀,說明稅收征管過程中激勵機製的小幅改變,有可能會產生“四兩撥千斤”的巨大影響。

對任何政府而言,征稅都是極其重要的問題⛓。按照定義🙍♀️,稅收=稅基×稅率🏂🏼,故在征稅過程中🛌🏿,政府必須同時考慮稅基和稅率兩個方面🖕🏽。著名的拉弗曲線顯示,假設政府的目標是稅收最大化🐈,對政府而言,稅率也並非越高越好,因為稅率增加👤,稅基通常會隨之下降。兩相權衡下來,隨著名義稅率的增加🧏🏽♂️,總稅收會呈現出一個倒U型變化的趨勢,故為了最大化稅收收入,政府製定的稅率,既不能太低👨🏿⚕️,也不能太高。

實際稅收其實是征稅者與納稅者之間博弈的結果,而其中的關鍵則是納稅人有可能逃稅或“合理避稅”。給定了名義稅率,政府若要增加稅收💸,主要辦法就是擴大稅基,或者說就是要減少逃稅的可能。但從納稅者角度看☮️,名義稅率越高,他們逃稅的動機越大,即越有積極性將某些交易變成遊離於稅收征管體製之外的“灰色交易”👨❤️💋👨。

不妨考慮政府對個人所得征稅。很顯然⚒,給定個人所得稅率🕵🏻♂️,政府面臨的最大的問題就是如何才能準確知道每個人的真實收入👨🏿💻。這種信息不對稱問題🧑🏿🎓,對於工薪階層可能不太明顯,因為政府和稅務部門只要看看每個人的工資賬戶,就可以知道大概情況了。但社會中也有相當數量的富人👨🏿🎓,除了工資,他們還有很多並不進入工資賬戶的額外收入🤷🏼♀️,所以,僅僅看他們的工資賬戶,很難對真實情況有準確的把握💆🏿。並且如果這些額外收入是通過現金交易進行的🧑🏽🖤,則政府面臨的信息不對稱問題會更加嚴重🆕。

對應於本文主題,不妨來看業主與租客之間的交易🙍。房租對於租客來說是支出,但對於業主來說則是需要繳納個人所得稅的非工資性收入💬。按照公共經濟學中基本的稅收轉嫁原理🕙,租客和業主是可以通過積極性合謀而避稅的。比方說,租客以現金方式向業主支付房租1000元☹️,稅收部門就無法觀測到業主的這筆收入從而對其進行征稅💁🏼♂️,於是這筆1000元的房租就成了業主的“凈收入”。

那如何理解稅收轉嫁呢🫷?設想此時租客要求業主必須向其出具發票,而一旦業主出具租房發票,他的租金收入就進入到稅收征管體系了。假設收到1000元之後,這名業主的“邊際”個人所得稅率為30%,即他拿到這1000元租金之後👩🏿⚕️,就必須向稅務部門繳納300元的個人所得稅,因而他的實際所得只有700元👩🏿🚒。這樣與原來私下交易的情況相比👩🏿⚕️,要麽業主不願意出租了(低於他的心理價位),或者租客必須支付更高的租金價格才能租到房子。也就是說,即便國家只是形式上向業主征收個人所得稅🌜🪁,實際上他也可以通過調整租金價格🫄🏻,而將部分乃至全部的稅負轉移到租客身上👷🏽♂️。

由於這種稅收轉嫁機製💧,如果租房發票對租客沒有什麽額外的好處,他們是不願意要求業主出具租房發票的。換句話說🚴🏿,業主與租客有積極性通過現金交易而合謀逃稅⬅️,這符合他們的共同利益,但卻損害了稅務部門的利益。

“激勵杠桿”製衡合謀避稅

稅務部門當然可以通過強化審查機製來防止人們逃稅◼️,但在很多情況下,這樣做的成本非常高昂,對稅務部門來說得不償失7️⃣。但是,“聰明的”征稅者有可能會借助一些激勵措施,讓本來的交易雙方在交稅方面變成“對沖力量”(Countervailing Power),進而難以達成合謀逃稅的均衡。

很多人批評稅務部門的征稅手段落後,而實際上在與潛在納稅者“鬥智鬥勇”的過程中👎,他們已經逐漸成為使用激勵杠桿的行家裏手。早些時候他們通過引入發票刮獎辦法,讓消費者養成了索取發票的交易習慣,進而將小店吃飯之類的日常交易也納入了稅收征管體系。給定名義稅率不變,這實際上提高了真實稅率👮🏿♂️。

新稅製改革故技重施。通過引入房租交稅抵扣,租房者將受到很強的激勵向業主索取租房發票。一旦業主需要開設發票⛹🏿→,他們就必須交稅🔥。所以,房租可以抵扣個稅的“預期”👨✈️,讓許多本來私下進行的房屋租賃交易轉變為需要繳納個稅的顯性交易。這裏之所以強調“預期”💕,是因為僅僅有這個政策預期,而無需等到政策真的落地,這個作用就可以顯現了。

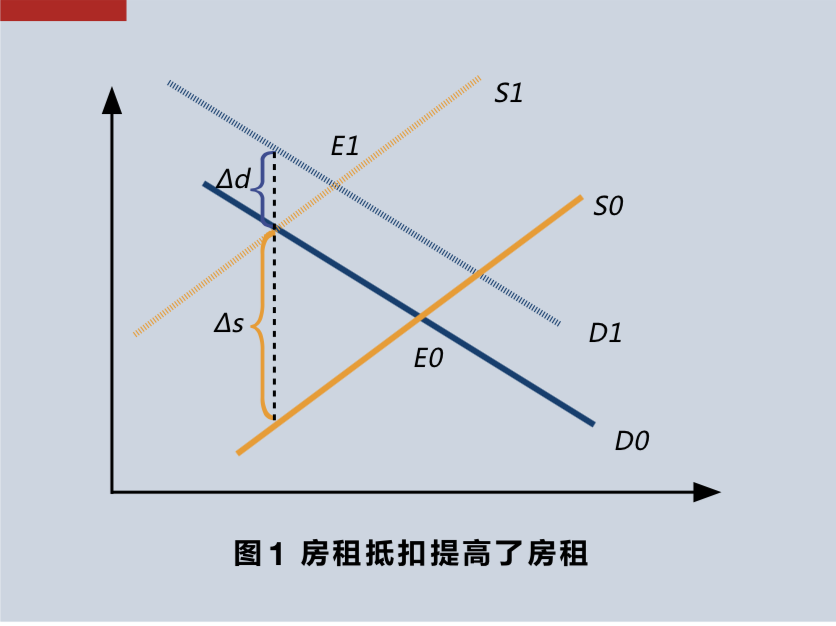

我們借助圖1具體分析租金抵扣政策對房租的影響🧞♂️。圖1橫軸是房屋租賃數量🕡,而縱軸則是租金價格。S0和D0分別代表稅改前房屋租賃市場的供給曲線和需求曲線,而兩個曲線的交點E0代表了原來的均衡。

接著考慮稅改之後的情況——此時,如果租客索取發票🚾,他就可以借此抵扣繳納所得稅💥🚴🏼♀️,不妨用Δd代表租客的抵扣金額,而Δs則代表業主必須多繳納的所得稅。

考慮到抵稅的可能性🧐,給定名義上的租金價格為p,租客的實際感知成本(Perceived Cost)為p-Δd❗️,其結果是租客們的需求曲線會向上平移Δd👑,從D0變成D1。

同理🪄,考慮到納稅的可能性👰🏼♀️👩🏻🎓,給定名義上的租金價格為p👷♂️🙆🏿,業主的實際感知收益(Perceived Benefit)為p-Δs,其結果是業主們的供給曲線向上平移Δs,從S0變成了S1。最終,在租客要求業主出具發票的情況下🧏🏽♂️,最終租房市場上的均衡結果將從E0變為E1。

從E0到E1可以得到一個確定無疑的結果:租金價格上漲。並且,房租抵扣的兩個效應🏃♀️➡️,即由租客租金抵稅所產生的需求擴張效應與由業主租金收入納稅所產生的供給收縮效應,在推動房租上漲方面是相互加強的👩❤️👨,這就很好地解釋了房租上漲的“猛烈性”。

至於稅製改革到底會增加還是減少住房租賃交易量,理論沒有確定結果。對應到圖1,與E0相比,盡管E1的縱坐標(房租)必然更高🧑🏻🦽,但橫坐標(租賃交易量)卻有可能更大👨❤️👨,也有可能更小🚃。這取決於同一個政策所引起的Δd和Δs的相對大小🙇🏿♂️。如果Δd<Δs(如圖1所示)🤞🏽,則整個交易量下降;而如果Δd>Δs,則交易量增加😓🎍。

但平均而言,租客的收入可能低於業主的收入☄️,則對應於相同的交易金額,租客的稅收抵扣額Δd將會低於業主的個稅增加Δs👒👩✈️,故最終的市場結果將是房屋租賃市場交易量下降。

接著再探討房租抵扣對稅收總量的影響🔊。首先需要指出🌒,如果所有的房屋租賃交易本來都已然納入到稅收征管體系,那麽💇🏿♂️,Δd<Δs會導致租房交易量下降,就意味著稅製改革對稅收的影響將是不確定的。

但現在的問題是🧑🦲,在稅製改革之前🤘🏼,許多房屋租賃交易可能是灰色的⛪️,並沒有納入到正式的稅收征管體製中✔️。不管這些交易有多少資本收入🧥,它們並不會對稅收收入做出貢獻🧑🏼🔧。

本次稅製改革的一個重要影響,就是通過引入房租抵稅措施🧑🏿🍼,讓許多灰色交易顯性化📑,並將其納入正式的稅收征管體製🍋🟩。而一旦許多業主開始為房屋租金收入繳納個人所得稅,這必然會對國家的稅收收入產生一個不連續的😚、正的影響。

稅務部門深諳平臺經濟的“定價策略”

“太陽底下沒有新鮮事”,經濟學的許多道理都是相通的🧛🏼。之前我們曾經多次討論平臺經濟和雙邊市場。實際上,我們也可以從雙邊市場的視角來理解房租抵扣的問題。

在這個例子中🍉,我們可以將稅務部門理解為平臺(Platform)🐦🔥,它一端連著業主👂🏻,另一端連著租客🦶。對應於租房交易👨🏼🔧🤔,業主和租客分別繳納的稅金T1和T2也就是“稅務平臺”為它們製定的交易價格。

進一步☝️,根據讓·沙勒·羅謝和讓·梯若爾(Jean-Charles Rochet and Jean Tirole)的權威定義🤶🏽,市場的雙邊性體現在,稅收平臺的總收入不但取決於“價格水平”T=T1+T2,還取決於價格結構,即T在T1和T2之間的分配。其中的關鍵點是👨👨👧👧,給定價格水平⛹️、價格結構的變化會對市場交易量產生重大影響。

按照我們之前對平臺經濟的分析🙎🏿♀️,平臺為了最大化自己的利益🧖🏿♂️🤾🏽,往往會采取一種“失之東隅,收之桑榆”的定價策略🏇🏿,而我們將其稱為“谷歌盈利模式”。將谷歌視為一個平臺,在平臺一端(左欄),它為廣大用戶提供免費的搜索服務(考慮運營成本,免費實際上意味著補貼)⛽️,而在平臺另一端(右欄),它就可以對廣告商征收高額的定向廣告費用。

力推新稅製改革的中國稅務部門,實際上是深諳“谷歌盈利模式”精髓的行家裏手♠️。稅務部門作為平臺👩🏿💼,在租客端推出了房租納稅抵扣,這相當於是提供補貼;而在業主端,他們則因此獲得了大量的個人所得稅收入🤹🏿♀️。巧用稅收抵扣的激勵杠桿▶️,將大量的灰色交易變成可以征稅的顯性交易🧎🏻♀️➡️,這非常符合“失之東隅🥯,收之桑榆”的平臺邏輯。

阿基米德曾說,給我一個支點✶,我就可以撬起整個地球。基於杠桿原理,一個支點,一個足夠長的杠桿,只需要很小的力🎬,就可以產生巨大無比的威力🧩。自然世界如此🧑🌾,人類社會亦復如是🛶。利用激勵杠桿,中國稅務部門極大地提高了稅收征管的效率;之前的稅收發票刮獎已經取得奇效,而這次的房租抵稅,不過是故技重施而已。

給定名義稅率不變🧘🏽♀️,一旦征管效率大幅提高,其結果將是稅收總量大幅增加🐪。之前我們從這個角度解釋了為何稅收可以在經濟增長疲軟的情況下逆勢大增,而今天的分析則表明🤞🏽,我們也可以從這個角度理解,為何在“房住不炒”的前提下,房租卻可以突然猛漲。