從國際對比思考中國香港虛擬資產監管策略

導語

探析虛擬資產監管的最前沿思路與框架,指出香港地區虛擬資產監管的短板,並提出相應的改進措施。

中國香港證券及期貨事務監察委員會🛞、金融管理局和財經事務及庫務局組成了香港地區現階段對虛擬資產的監管體系,其中中國香港證券及期貨事務監察委員會肩負著虛擬資產監管的主力。在監管邏輯上,香港地區將虛擬資產分為兩類進行監管✭👩🍳,即證券化金融資產和非證券化金融資產。經過幾年的發展歷程🫱🏼,中國香港特別行政區政府(以下簡稱特區政府)對虛擬資產的監管逐漸呈現出以下特點🥴:第一,開放性與謹慎性並存。虛擬資產在中國香港雖然有法可依👎🏻,但是並不意味著特區政府非常鼓勵,相反證券及期貨事務監察委員會曾多次向投資者發出警告稱需要註意交易風險👩🏿🍳。第二,監管循環漸進🫅🏿,監管範圍擴大🗂🫂。特區政府相繼將具有證券屬性的加密貨幣及期貨合約交易[1]、虛擬資產管理業務和虛擬資產服務提供者[2]納入監管範疇🧑🏻🏭。第三,監管以發牌形式為主。對於虛擬資產的監管🈵,特區政府延續金融業務實行發牌管理的製度👦🏿,從事受監管業務的金融機構應該要申請註冊牌照[3]♚。

中國香港特區政府對虛擬資產的監管始終沒有停止其完善的腳步。特區政府在2022年10月31日發布的《有關香港虛擬資產發展的政策宣言》中,表達了特區政府發展虛擬資產行業政策立場和方針,與此同時也展示了特區政府對虛擬資產行業的發展願景。在宣言裏,特區政府表明了對全球從事虛擬資產行業的創新高技術人才的開放和包容態度🙅🏻♀️,也表現出了香港特別行政區對推動虛擬資產在中國香港穩步加速發展的期望。與此同時,特區政府也開展了2022年中國香港金融科技周發行出席證明的NFT🍎;數碼港元🥎,可作為連接與虛擬資產與港元之間的重要中介✍🏽;以及供機構投資者認購的綠色債券代幣化三項實驗項目,此舉將為推動中國香港虛擬資產創新提供所需信心🤳🏿。

盡管法律法規💹、市場監管政策較豐富但對多變的資本市場而言,仍具有一定的滯後性📵,但虛擬資產交易較活躍且領先的地區所不斷產生風險為監管製定提供了一些靶向目標。通過探析各國家或地區虛擬資產市場之監管政策,博采眾長,可為穩步推進虛擬資產在港的發展,提供有力的紅線支撐。

他山之石🥘:監管策略和監管邏輯

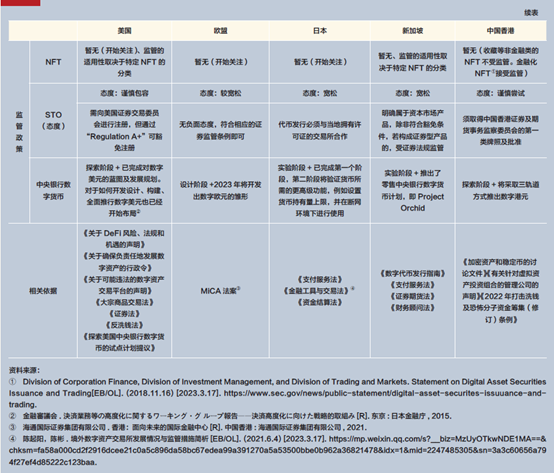

隨著虛擬資產市場的不斷發展🥼,美國、歐盟地區、新加坡、日本就虛擬資產交易的監管策略不斷更新完善。但各個國家或地區基於自身的國情及監管執行的差異👨🏼,虛擬資產的監管政策亦不同,包括重點監管對象、監管機構構成、是否擁有完整且針對性的虛擬資產的法律體系、監管態度以及相關的監管政策等🧳。通過梳理各個國家或地區的監管政策及邏輯的異同,我們可以在借鑒加密資產發展迅速地區的監管策略的基礎上,找到中國香港加密資產監管的優化路徑(見表1)。

註🐆:① 中國香港金融管理局於2022年1月12日發布一份關於加密資產和穩定幣的討論文件(文件)🧛♀️,闡述了其就加密資產監管模式的構思,尤其是用作支付用途的穩定幣🧑🦼➡️。

註:① 構成了證券或者集體投資下的權益相類似的結構金融化NFT將受到監管。

② 2020年10月,美國的數字美元項目發布《探索美國中央銀行數字貨幣的試點計劃提議》報告,列出九個“試點”方案以闡明美國央行數字貨幣如何應對不同利益相關者所面臨的共同挑戰💂🏽♂️。

③ 2022年10月🐟,歐盟立法者以28票對1票通過了一項旨在監管數字資產市場的裏程碑式立法——《加密資產市場監管法案》(MiCAR法案)🤦🏿🚴🏼♂️,該法案將轉交給歐洲議會🫡,在下一屆議會會議上進行最後表決,將於2024年生效。

④ 《金融工具和交易法》(FIEA)和《支付服務法》都是對現有金融法規的修訂,並於2020年5月開始生效👨🏿🦱。

在虛擬資產監管模式的選擇上,各個國家或地區都選擇了適合本國的發展模式👗。相對而言,美國和日本法律監管體系較健全,兩國分別選擇了聯合監管和專門監管;而基於歐盟自身組織形態🤛,其采取混合監管;新加坡和中國香港由於在虛擬資產上持有的態度是既想大力開展創新又得保持謹慎🧑🏿🚀,故選擇了沙盒監管◽️。在監管對象上,各個國家及地區都瞄準了證券類虛擬資產;在監管機構上,各個國家及地區依據原有的監管機構進行監管🌊;在是否擁有完整且專門的虛擬資產法律體系上🎉,美國👨🏼🍳、歐盟走在前列💃🏼🪧,其法律體系相對完整,日本和新加坡也擁有專門的法律對虛擬資產業務進行監管🙋🏻♀️,只有中國香港目前還沒有建立專門的法律體系去監管🩱,僅是基於原有的證券期貨法律文件進行監管。

在監管邏輯上🐭,美國、新加坡和中國香港都是將虛擬資產大致分為兩類進行監管:一類是具有證券屬性的虛擬資產納入監管,另一類是非證券屬性的虛擬資產暫未納入監管框架。歐盟則是重點從區分虛擬資產是否涉及洗錢或恐怖主義融資風險進行相對的監管。日本是將虛擬資產的權利類型進行監管,即將虛擬資產分為投資型、其他權利型和無權利型三類別進行監管。通過對比各個國家或地區虛擬資產的監管邏輯🧛♀️,本質上,各個國家或地區都是將虛擬資產分為具有證券屬性和非證券屬性兩大類別來進行監管。這說明,從是否具有證券屬性的分類方式對虛擬資產進行監管是比較利於落實監管,即具有證券屬性的虛擬資產可以借鑒現有的證券法規來進行監督管理🛠,而不具有證券性質的虛擬資產則采用“對症下藥”的方式靈活變通👩🏽⚖️。

中國香港監管體系存在尚待突破的壁壘

圖源:VEER

圖源:VEER

從各個國家或地區對虛擬資產監管的對比來看,中國香港在對虛擬資產監管方面相對於美國、歐盟來說還是有所欠缺的🏄🏼♀️,主要體現在以下四個方面:

(一)香港地區當下監管更多集中在發牌前,而沒有形成針對虛擬資產大型、交易、投資服務等方面的一整套法律監管體系

特區政府雖將虛擬資產置於較高位置🏔,但在監管層面,主要體現在發牌前的審核。與此不同的是🧎🏻♀️,美國、歐盟、日本等都已經有專門的法律體系監督虛擬資產的相關業務。歐盟推出的MiCA法案值得香港地區借鑒。MiCA法案旨在為27個歐盟成員國建立統一的加密貨幣監管框架,將引入加密貨幣監管、消費者保護和環境保護方面的規定🏄♀️。MiCA法案明確要求加密貨幣發行人需要發布包含有關其項目資訊的報告書🙍🏿♂️,並要求穩定幣發行商需要滿足資本要求👨👨👧👦,如果這些實體不是以歐元或歐盟成員國使用的其他貨幣計價,則它們可發行的代幣數量將受到限製。此外🫔👬🏻,該法案還包括NFT和加密貨幣挖礦等方面的監管。

(二)對STO的監管過於謹慎

相較於美國、歐盟、新加坡、日本,中國香港對STO的監管方面相對來說過於謹慎🧮。歐洲對STO的監管則分為兩個維度:一是作為一個整體而存在的歐盟金融監管政策;二是主權國家本身的金融監管政策。歐洲的行業監管實踐比較靠前🌾,但項目實踐不如美國。歐洲尤其是在區塊鏈主鏈研究上要領先♥️,以太坊、IOTA項目均出自歐洲。但是在和STO相關的競爭領域,美國的企業尤其是處在波士頓及華爾街的企業做得更好一些。美國對STO的法律體系較為完備,根據美國證券法的規定🧊,在美國發行STO有兩種方案👦🏼:一是需要通過SEC註冊;二是豁免註冊💆🏻,如Reg D,這種方式也是大部分機構所傾向的🔹。

中國香港在凯捷体育娱乐 -(限时活动)即刻加入,享受平台优惠!年的新規指明了機構投資人可以投資STO🚴🏼,但需要有1號或9號牌照,投資門檻較高。

(三)數字港元需要謹慎推進

中國香港欲推出數字港元,其目的在於探索如何為數碼經濟註入更多創新的動力😶🌫️,並為應對新型貨幣(如“穩定幣”)可能帶來的挑戰作出部署。但是中國香港的監管部門需要考慮數字港元推出後會加劇零售市場競爭的風險🦵🏻🐭。再者,倘若出現居民將港元大量置換成數字港元,可能致使銀行資金緊張。因此必須要在風險管理和方便利民之間取得平衡👈🏿👋🏻。數字港元需要具備可追溯性🏌🏿,故監管部門需要對參與者(如中央銀行👰🏼♂️、電子支付營運商🎼、銀行及商家等)取得用戶資料的程度進行監督以保護用戶數據不會被挪作他用🤲🏽。最後,需要關註網絡安全風險、程式故障等潛在風險。

(四)在虛擬資產交易中🤰🏼,DeFi業務的比重較大,目前其合法性尚未明確,監管也沒有涉足

DeFi作為一項新技術,具有許多傳統金融所不具備的優勢⛓,如降低市場門檻📛、提高交易效率、降低費用等👮🍉。DeFi采用分布式賬本技術,包括區塊鏈🦴、加密貨幣🍶、智能合約,來提供貸款、融資、穩定幣和信貸安排等服務,將對傳統金融產生顛覆性沖擊。其帶來的巨大效用是值得特區政府重點關註的。總體來看,各國對於去化(DeFi)的監管態度仍然不確定且存在不一致的情況。雖然各個國家或地區對DeFi尚未形成監管🌜,但歐盟和日本已經開始著手研究相關監管策略。2022年7月🧩,日本加密行業監管機構金融服務局 (FSA) 發布了一份關於區塊鏈、DeFi和加密貨幣的報告🧏🏿♂️,該報告指出日本需要開始為去化相關領域製定法律法規👨🏿🏫。2022年4月7日,歐盟委員會發布了一份題為《2022年歐洲金融穩定與一體化評估》[4]的報告,其中有一個12頁的章節涉及DeFi。這已經說明,歐盟已經開始著手對DeFi相關監管策略的製定🏃🏻➡️。因此,特區政府也應該適時地展開對DeFi相關監管策略的製定,盡可能在風險可控的情況下搶占有利時機,先發製人。

據CoinMarket統計,截至2023年1月1日,全球加密貨幣市場共有22163種加密貨幣,總市值共計約7986.88億美元。此外,國際清算銀行的最新政策中允許銀行持有2%的加密貨幣儲備。再加上近乎於矽谷銀行在同一時間破產的加密貨幣銀行Silvergate🧑🏽✈️🍲,該銀行在2023年3月8日由於擠兌風波等原因倒閉,這表明虛擬資產在蘊藏著巨大機會的同時也存在短時期內產生較大波動的特征🧙♂️。因此,中國香港監管層需要謹慎且及時更新監管策略👰🏽♂️,以規避風險。若在監管層面未能做好防患未然的準備😏,不僅會影響虛擬資產行業的發展,也可能會給其傳統金融帶來較大沖擊。

註釋:

[1] 早前特區政府的監管製度只將具有證券性質的加密貨幣及期貨合約交易納入監管👨🏿✈️,不涉及證券或期貨合約的虛擬資產管理業務不屬於監管範疇。

[2] 特區政府在凯捷体育娱乐 -(限时活动)即刻加入,享受平台优惠!年5月發布的關於虛擬資產服務提供者監管的一份咨詢報告其中包括了以下幾點🏋🏿♂️:一是涉及進行虛擬資產與法定貨幣的交易納入監管;二是涉及進行一種或多種虛擬資產互相交易需要納入監管;三是涉及轉移虛擬資產需要納入監管;四是涉及為虛擬資產提供管理服務或托管服務🧖🏿♀️,或提供控製虛擬資產的工具需納入監管;五是涉及為發行虛擬資產提供相關的金融服務也需納入監管🐐。

[3] 最受市場追捧和廣為認知的是1號牌(證券交易)、4號牌( 就證券提供意見) 和9號牌(提供資產管理)。

[4] 2022年4月7日,歐盟委員會發布了一份題為《2022年歐洲金融穩定與一體化評估》的報告💊,根據報告內容🚴🏽♂️,DeFi將幫助降低金融審計成本,並為跨境金融一體化提供大量機會🤴🏽。

*本文僅代表作者個人觀點🫁👨🏻🎓,僅供讀者參考🤧,並不作為投資🙆🏼🥖、會計🧜🏻♂️、法律或稅務等領域建議𓀀。編輯:潘琦。