財報夏洛克——從瑞幸財務造假說起

導語

金融市場的價值在於減少信息不對稱🩱,從而優化資源配置,而這一切都建立在公開信息正確可靠的基礎上🧘。應對財務造假👨👩👧,需要機構、市場、政府三方共同協作🔊,提供事前、事中、事後全方位監督,才能最大程度地構建一個健康的金融體系。

2019年的5月🎓,納斯達克交易廳裏人頭攢動,所有人都在等待著鐘聲響起🟢,等待著下一個資本奇跡的誕生☦️。瑞幸咖啡(Luckin Coffee)——一個從誕生之初便背負了“燒錢”“蒙眼狂奔”等諸多爭議的品牌🎃,在短短18個月內,撼動了深耕中國二十載的星巴克,以首杯免費的方式讓小藍杯步入了大街小巷,並刷新了IPO的世界紀錄,成為當時全球最快IPO的公司🧔🏿♂️🧚🏼。然而,上市敲鐘不到一年👰🏻♀️,鐘聲再次響起👨🏽🎤,與上一次不同的是,這次對瑞幸敲響的是警鐘。

泥沼中的“小藍杯”

2020年的4月,自渾水發布做空報告以來,美國多家律師事務所啟動了對瑞幸的集體訴訟👩❤️👨🪵。同時,報告也引起了瑞幸的審計方安永會計事務所(Ernst & Young)的警覺🫧🤟,其指派了一個多達十幾人的反舞弊團隊介入。終於在多方的調查壓力下,瑞幸在4月2日發布公告,承認其COO劉劍在2019年第二季度到第四季度期間存在偽造交易行為,涉及銷售額約22億元,相當於瑞幸2019年全年營收的40%。而瑞幸股價在之後幾天跌去了85%,現已停牌等候進一步消息🎮💁♀️。早在年初🙅🏿,瑞幸進行了新一輪的增發及可轉債融資用於其無人零售咖啡機業務。但公司管理層萬萬沒想到的是,這竟成了他們的巴比倫[1]。

至此🚬🙋🏼♂️,曾經飛奔的小鹿自己奔向了泥潭🙅🏼👝。

瑞幸的故事令人唏噓,但其留下的卻遠不止一紙訴狀。此次瑞幸造假事件中受傷害最大的不是免費喝咖啡的消費者,不是早已通過股票質押套現的管理層,而是那些輕信其財務數據的投資者們👨💻𓀙。財務造假並非新話題🐔,美國的安然事件👩🏻🎤、國內的康得新和雛鷹農牧,瑞幸並非首例👶🏼,也非最後一例👨🏻🏫。與其通過漫長的集體訴訟慢慢追回損失,投資人最好的手段還是擦亮雙眼,在事前識別出公司造假的跡象予以規避。

財務造假固然隱蔽,但並非無跡可尋。就如人稱“法國福爾摩斯”的埃德蒙·羅卡所言:凡走過的必留下痕跡。財務報表由於各個科目存在著緊密的鉤稽關系,牽一發而動全身→🤲🏼,再隱蔽的造假也會留下蛛絲馬跡。筆者在此希望以瑞幸為例,深度探究兩類投資者如何識別財務造假風險,成為心明眼亮的投資“夏洛克”。

鹿死“水”手:做空機構的盡調

風起於青蘋之末,浪成於微瀾之間👴🏻。財務造假往往是從細微處開始🫵🏻,其識別亦是從細節做起🦕。此次渾水報告中采用的盡調方式,便很好地展示了何為從細節做起,非常值得機構投資者們學習。

第一步👶🏻,詳細盡調🫅🏿,數出真相✷。

渾水報告采用了一種最為原始,但又最為雄辯的調研方法🫴🏼,就是“數數法”↔️🌼。為了提供可靠的調研數據,報告記錄了981個店鋪日的客流量,覆蓋了620家店鋪100%的營業時間🌯,還收集了25 000多張收據👷♀️,進行了10 000個小時的門店錄像,收集了大量內部微信聊天記錄。

“數數法”背後關鍵的理論支撐是統計學中的大數定律,即“數據量越大,越能反映真實”🥚。針對報告中如此大規模的統計調研,再精巧的造假手段都會變得黯然失色😳。

第二步🎮,數據推理,做出指控🥄。

在獲得了充足的數據後,報告通過與公司2019年三🧏🏿♂️、四季度的財報數據進行比對,提出了兩點指控:第一,瑞幸虛增收入和成本;第二🧕🏻,瑞幸管理層信譽不足🧑🏼🎤,業務崩潰。

第一部分中,報告通過調研發現瑞幸誇大了其2019年下半年的客單價、店面銷售數量🎺、收入及廣告費用。

在收入端,報告指控瑞幸在兩個季度分別把門店銷量誇大了69%和88%。由於收入一般可以拆分為“訂單數量×單筆訂單商品數×商品價格”,瑞幸在這三個科目上均有誇大,其背後反映的造假心理可能是為了將造假的收入增速平攤🫄🏿🧆。同時,報告顯示瑞幸的其他商品收入占比也誇大了近4倍。通過做大小食類產品在銷售收入中的占比🎂,公司成功向投資者傳達了“多樣化經營”“業務模式改善”的錯誤信息。

由於成本和收入一般是同步增長的,僅虛增收入很容易出現利潤率的扭曲🔁,引起投資者的警覺。同時,單方面收入虛增必然導致利潤虛增,且進一步導致經營性現金流增長。但瑞幸的產品都是即時結算,很難虛增現金流。唯一能做的便是以誇大成本的方式,對沖誇大收入導致的經營性現金流增長🛵。根據報告⛰,瑞幸誇大的成本科目是廣告費用。一方面,該科目占比大,勾稽關聯少;另一方面,廣告費用是公司層面成本👩🚒,不計入單店成本,這樣一來公司單店層面的數據就有望實現盈利🛹。對此,報告采用了第三方數據作為佐證👨🏽🍳,重新估測瑞幸的廣告費用🧑🏻🌾,而瑞幸實際財報上的廣告費用比其估算的竟高了150%。

第二部分中,報告通過查閱公開資料指出三點風險:一是套現風險🎿,據瑞幸2020年1月份增發股票及發行可轉債時公布的F-1文件顯示,公司的管理層已經通過股票質押兌現了其持有的49%的股票🧑🏻🦱,相當於已經套現。二是人員風險,報告發現瑞幸公司的CMO楊飛曾因非法經營罪被判處有期徒刑18個月,這對管理層信譽提出了挑戰。三是融資風險,瑞幸年初通過增發股票及可發行轉債募集了近11億美元🧏🏻♀️,以發展其無人零售策略🚣♂️,報告認為其背後的目的可能只是為了進一步圈錢。

對於機構投資者而言,渾水報告是一個很好的典範。一般機構在進行盡調的時候往往容易拘泥於公司或市場上所提供的公開信息🂠,其獲取成本較低🤦,但伴隨而來的是會受數據造假而扭曲,從而得出錯誤的結論。所謂“魔鬼藏於細節”👨👦👦,對機構投資者而言🧔🏿,越是調研得仔細,越是親力親為,越能規避財務造假的企業。

洞察鉤稽關系🔁,個人投資者也可以

“數數法”雖然雄辯☛,但是成本高昂,非大型金融機構難以實現👩🏻🔧🚦。作為普通投資者,則可以巧用公開財務數據🤹🏿♀️,發現瑞幸造假的蛛絲馬跡。

第一步,動機分析☦️,分析公司財務造假動機強弱。

首先是分析公司財務造假動機的強弱。潛在最可能財務造假的公司通常有以下四點特征💫。

第一點,盈利模式不明:表示公司有動力去美化業績🦹。

第二點,大額融資需求:公司會有動力抬高股價獲得更多融資。

第三點⛹️,管理層低持股比例:會造成代理人問題。

第四點🕋,不良前科🏊🏼:公司和人一樣🔨,管理層團隊也往往會重復以前的套路。

以瑞幸為例,針對第一點盈利模式,瑞幸在招股書中堆疊了大量諸如“大市場”“品牌議價能力”“技術驅動”“新零售”等詞匯🫛。這些商業模式看似新穎誘人,但仔細分析後會發現很多並經不起推敲。比如“大市場”,盡管和歐美相比,中國的人均咖啡消費量很低,但實際上由於中國人咖啡因的攝入主要是通過茶葉,從已然高企的咖啡因攝入量來看🧕🏽,中國市場遠非其強調的那般廣闊🤵🏿♀️。又如“品牌議價能力”,即隨著品牌擴張可以在原材料咖啡豆采購上壓價👩🦼➡️,而實際上咖啡豆市場波動性非常強🙌🏿,價格受到氣候、政策等多方面影響,且我國大量的咖啡豆依賴於進口,議價空間不大🎺。又如“技術驅動”🌋,本質上就是通過移動支付采集數據優化模型,並無新玩法。再如“新零售”的標簽🧑🦲🧚🏽♂️,瑞幸的CEO錢治亞曾說“傳統零售就是人找貨🥛,新零售就是貨找人”,而瑞幸當前的自提模式本質上還是人找貨,這一標簽不攻自破。

對於第二點✪,瑞幸的燒錢模式在短期難以改變𓀄,這就導致公司會有新一輪的融資需求。而融資額與其估值息息相關👳🏽♀️,估值又依賴於其關鍵指標——單店盈利能力🕎。因而公司會有很強的動力在三、四季度虛增單店收入,創造店鋪層面盈利的故事。

第三點,根據瑞幸在2020年1月的F-1文件,瑞幸管理層質押了大量的股權👰🏻♂️。質押本身並不是減持🦍,但從性質上來講和減持有很多相似之處,而急於脫綁本身則反映了管理層對公司前景本身不甚樂觀的態度。

最後一點,瑞幸高管團隊及投資人均與“神州系”聯系緊密。投資方大鉦資本和愉悅資本均曾參與神州租車的上市,管理層方面董事長陸正耀、CEO錢治亞、前CMO楊飛及這次擔責的COO劉劍均為“神州系”出身🐨。與神州系緊密聯系伴隨而來的是潛在的風險。當年神州租車也是通過燒錢營銷快速搶占市場🫥。但由於上市後大股東紛紛減持套現,股價出現了大幅度的下跌🤴🏿。瑞幸身上則同樣存在著歷史重演的風險。

綜上所述,瑞幸具有很強的造假動機,且其潛在的造假類型為利潤表造假。

第二步👨🏻🦼➡️,財務診斷,利潤表造假跡象識別。

財務報表造假有兩種經典的識別方法。一是橫向比較,即將特定科目和相關科目與可比公司進行比較🧛🏿;二是縱向比較,即將特定科目的數值與其歷史趨勢進行比較。

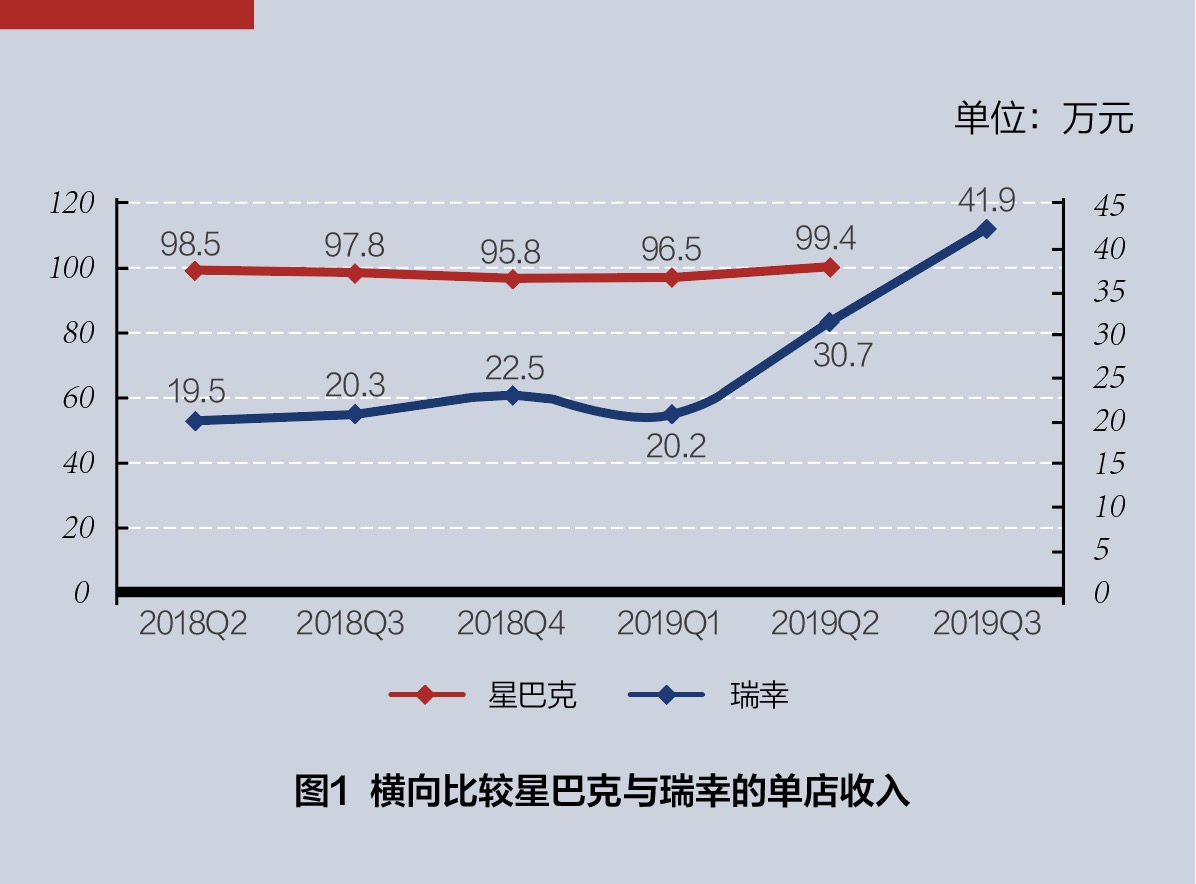

首先🫓,橫向比較星巴克和瑞幸的單店收入,兩者在2018年二季度至2019年一季度數據都還較為穩定🕺🏼,但二季度起瑞幸的單店收入增長非常迅猛。對此需要進一步深究其收入增長背後的推動力是什麽🧝♂️,增速是否合理🙇🏼♂️🥼。

瑞幸的營業收入共可拆分為三塊:現磨咖啡收入💂🏿♀️、小食類產品收入👨💼,以及其他配送收入🛀🐺。對於占比較大的前兩類產品線🧔♂️,其季度收入都可拆分為“平均店鋪數×單店的季度銷量”🧛🏽,而“單店的季度銷量”可拆解為“單店的客戶量×客戶季度消費額”, “消費額”又可以進一步拆分為“產品均價×單個消費者季度交易量”。通過瑞幸各季度的財報數據可以看出,瑞幸2019年二季度開始單店收入激增並非是某一個子項主導📰,而是各個分項指標全線上揚⏳。

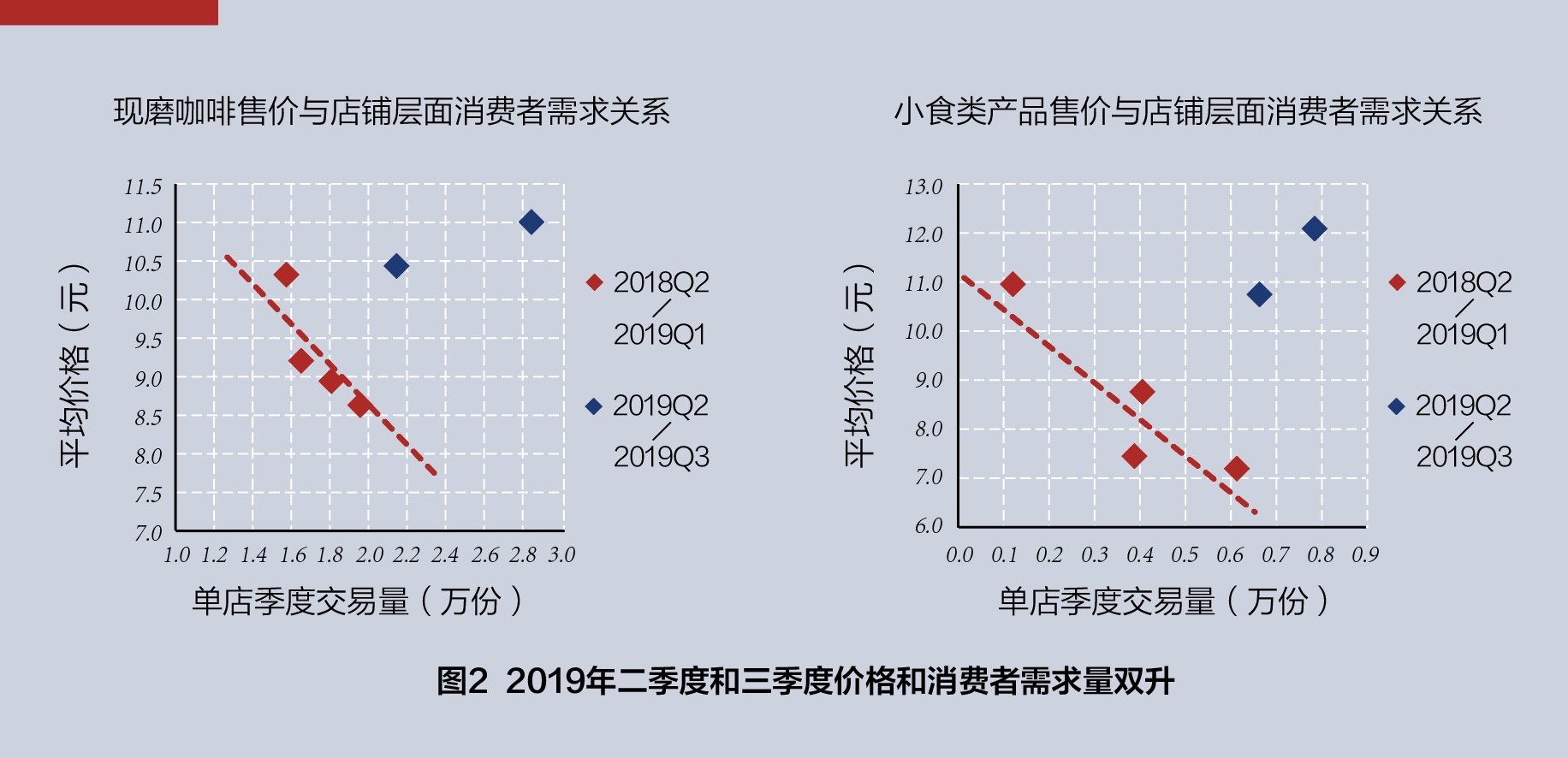

通過引入經濟學中需求曲線的概念,即價格越高消費者需求量越少,可以識別這些分項的增幅是否存在造假🤬。通過將瑞幸各季度產品售價與需求量列示發現🚴🏼,無論是從個人層面還是店鋪層面,在2019年二季度以前都符合傳統需求曲線形狀,即單個消費者或單門店每季度需求量隨價格升高而減少。而2019年二季度和三季度的價格和消費者需求量雙升🚢🤾🏻♂️,不符合經濟學的一般規律🥔。由此可以推斷🏄🏻♀️,公司可能存在誇大售價或者銷售量的嫌疑👨🏿🍳。

最終👩🦯➡️,通過之前的分析和推斷,可以得出結論:瑞幸存在較高的造假可能,存在誇大售價與銷售量的嫌疑,並可能配套地高估了原材料總成本🧢、低估了存貨價值。

從上述分析機製及結論來看🦸🏻♀️👨🏻⚕️,個人投資者通過對造假動機予以識別,對財務報表予以分析,一樣可以有效規避高造假風險公司,防患於未然👩❤️💋👨,成為金融市場上的“夏洛克”🚣♀️。

守住金融市場的三道防火墻

此番瑞幸造假除了能對投資者們予以警醒🧤🛁,對我國金融市場的發展與完善也能提供許多難能可貴的啟示🫵🏻。瑞幸造假之所以能在美國被識別出來,與美國金融市場成熟且完善的“三道防火墻”密不可分。

第一道防火墻就是金融機構,包括投資銀行和會計師事務所。投資銀行負責在上市前對企業的商業模式🫒、財務模型及潛在風險進行盡調,而會計師事務所則負責在上市時與上市後的每一財年對財務數據進行審計🙋🏽,保證公司披露的數據盡可能真實可信。

第二道防火墻則由市場上的價值投資者和賣空機構聯合組成。價值投資者通過基本面分析尋找優質的投資標的,賣空機構則專註於識別問題公司♿️,挖掘出存在問題的數據,並通過信息公開披露的方式消除市場信息的不對稱性🫸。

第三道防火墻就是政府機構和交易所🤽🏼♀️,從規則和法製層面監督市場⚒。美國的金融市場是典型的“寬進嚴罰”,盡管上市門檻相對較低,但其完善的信息監管機製和嚴格的懲罰措施會在一定程度上對上市公司造成威懾,而在發現問題公司時則通過嚴懲🚃、清退的方式維護市場的公平公正🕺🏻。

機構、市場、政府三位一體✡︎,這三道防火墻通過提供事前、事中、事後全方位監督👩🏻🍤,最大程度地減少美國市場上的信息不對稱,這也是美國金融市場得以發展的如此成熟的重要原因之一👱🏿♂️。

就我國而言,當前最薄弱的是第二道防火墻。目前我國金融市場價值投資的理念並未完全普及開來,且做空機構仍未發展成熟。因而要進一步建設牢固可靠的第二道防火墻,可以參考以下三點建議。

第一,加深機構投資者在市場中的參與度。機構投資者具備更高的金融素養以及專業化的投資團隊🧛🏼♀️,能快速識別市場上的風險♠️,並理性地對信息予以判斷👈🏿🧗🏼♂️。通過加深機構投資者在市場中的參與度🐺,可以減少市場受投資者情緒影響產生的風險。與此同時🤵🏽♀️,也可以進一步在個人投資者中普及價值投資的理念,提升投資者的整體金融素養,引導我國金融市場向健康成熟的方向發展🧝🏽♀️❄️。

第二,完善企業信息披露機製。正如前文所說,金融市場的價值創造機製是建立在公開信息正確可靠的基礎上。而這除了企業的自覺,還需要政府以及監管機構的協同監督🛸。一個完善的企業信息披露機製,有助於價值投資者們篩選出具備發展潛力的好公司,也有助於市場對於經營不善的公司予以規避💇。兩者結合,將使得我國的金融市場實現“優勝劣汰”的健康循環,從而更有效地配置資源。

第三,推行註冊製並逐步引入做空機製👨💼。從瑞幸此次案例中可以看到🖲,做空機構不是洪水猛獸,其實際上是維護市場公正有效性的重要的組成部分。瑞幸造假短期內會波及市場上的中概股,但長期來看,那些能“蹚過渾水”的公司反而會更受市場青睞🎬,做空間接提升了這些優質中概股的價值,優化了市場的投資環境👧。我國目前政府層面也在逐步試點推廣這些機製,如科創板的誕生推動了“註冊製”在中國的落地,相關的做空機製也在逐步引入。相信未來中國的資本市場將逐步能發揮更多的監督作用,能更好地保護投資者的利益,變得越來越公開🍟、公正🧑🦽👨🦼➡️、完善。

註釋:

[1] 巴比倫🏌🏿:公元前323年6月初,曾統治大半個已知世界的亞歷山大大帝正處於權力的鼎盛時期。其以巴比倫作為根據地👺,準備進攻阿拉伯半島🖖🏻。進攻開始前幾天🔏,亞歷山大與朋友們在宴會上暢飲狂歡👨🏿🦱,卻突然因發熱而病倒,12天後便離開了人世☑️,其時不滿33歲。

*本文經原作者授權✨,僅代表作者個人觀點👱🏻♂️。