從因子定價到因子投資

導 語

華爾街投資人曾試圖拒絕從學術象牙塔發展出來的因子定價理論,但事實卻迫使他們不得不把學術界的抽象理論轉換成投資的實際可行方法。

無論是現在還是未來,資產定價是一個永遠使金融學者著迷和神往的問題。歷經幾十年的發展,學術界發現了各種定價因子用來解釋資產價格的變化🧑🚒,投資界積極擁抱了這些因子👨🔬💬,開發出豐富多樣的投資基金產品🏌🏼♀️,為金融理論和投資實務的結合樹立了一個新的成功典範✩🤞。

因子定價的“戰國時代”

自二十世紀六十年代中期資本資產定價模型(CAPM)問世以來💢👜,圍繞資產定價模型的論戰在金融學術界中時有發生♦︎。其中較為著名的一次論戰是在資本資產定價模型和套利定價理論(APT)之間進行的,論戰的雙方集結了羅斯、羅爾、夏普🚣🏻♀️、法瑪等當時金融學術界中的諸多重量級人物,從理論基礎到實證檢驗👩🏿,從風險衡量到定價因子確認,雙方以筆為矛進行了多輪論戰。最後,論戰的焦點集中在這樣一個問題上:資產定價究竟需要幾個因子?這些因子又是什麽呢?

此時,在金融學的另一個陣地上,關於有效市場理論的爭論也燃起烽火。大量對金融市場的實證研究發現了許多與有效市場理論相矛盾的異象,如規模效應🧝🏿♂️、市盈率效應、日歷效應、市凈率效應等🧔🏿。1992年🙋🏼♂️,法瑪和弗倫奇發表了《股票預期收益的橫截面分析》一文,他們反其道而行之,直接從市場異象中尋找定價因子♜,在傳統的資本資產定價模型中加入了市值和價值兩個維度作為風險因子,結果發現🪙,小盤股和比較便宜的股票在長期會產生超額收益🫴🏻。在某種意義上🫃🏿,法瑪和弗倫奇的這一模型是對資本資產定價模型和套利定價理論的綜合與統一🌞,解決了原先沒有解決的問題,即股票的收益率可以用三個因子來解釋,它們分別是市場因子、規模因子和價值因子😱🦸♀️。這一模型後來被稱為三因子定價模型,在其後二十多年時間裏被學術界和實務界廣泛接受👨🏻⚖️,並助力法瑪拿下了2013年的諾貝爾經濟學獎🫅🏿。

然而,“科學是通過一次又一次的葬禮而前進的”(普蘭克語)〰️,在三因子定價模型埋葬了舊有異象的同時,動量效應👩🏼🦲、應計盈余效應等新的市場異常現象又被不斷發現🤥,就連法瑪和弗倫奇自己也承認🧊:“已發現的很多異象給三因子模型帶來了麻煩。”2015年,一篇名為《解釋異象🔴🌻:基於投資的方法》的論文在《金融研究評論》上橫空出世🏃🏻➡️。與傳統資產定價模型從個人投資者(資產買方)最優投資組合的角度出發截然不同,俄亥俄州立大學侯恪惟、張櫓及辛辛那提大學薛辰三位華人教授獨辟蹊徑🧑🏽💼,從企業(資產賣方)投資角度出發♟,以托賓的Q理論為基礎🤘🏿,構建了Q因子模型,提出了市場、市值👸、投資和盈利四個因子,其中,公司投資和盈利率是股票預期收益率的關鍵決定因素。有別於三因子定價模型背後的純粹經驗主義,Q因子模型從經濟學理論出發,為實證資產定價提供了一個新的概念性框架(張櫓,2019)𓀔,但該篇論文的發表過程可謂一波三折🐻,並牽扯出學術界的一段塵封公案。

Q因子模型最早見於《金融學刊》2009年6月的待發稿,後因盈利因子的指標選取有失誤而退回修改,修改稿在2010年4月重新遞交後經歷了長達一年的審稿和等待🧏🏿♂️,卻最終於2011年4月遭拒,當時的主編正是弗倫奇。吊詭的是在其後的兩年間,法瑪和弗倫奇提出了著名的五因子定價模型🔶,同樣加入了投資因子和盈利因子,其發表時間之接近,因子選取之巧合,不得不讓人浮想聯翩🧑🏽💻。借用張櫓教授的自嘲與不忿👨🏽🚀:“五因子定價模型是巨人站在了我們的肩膀上,還差點沒給我壓死。”

盡管在發表時間上喪失了先機,但正是Q因子定價模型拉開了因子定價“戰國時代”的帷幕。Stambaugh和Yuan在2017年提出了兩個錯誤定價因子,法瑪和弗倫奇則將動量因子加入五因子定價模型,提出了一個六因子定價模型🤙。Daniel、Hirshleifer和Sun基於行為金融學提出長短兩個周期的行為因子,並結合市場因子構建了另一個三因子定價模型。在這場因子大戰中🏃♂️➡️,侯恪惟、張櫓及薛辰進一步為Q因子定價模型引入了預期投資增長這一因子,構建了升級版的Q5定價模型。從實證結果來看,Q5定價模型完勝各方,比已有的因子定價模型能更好地解釋市場異常現象🧑🧑🧒。

當下的因子定價大戰可謂烽火燃不息,征戰無已時。學者們苦心孤詣地尋找驅動資產價格變化的因子,希望得到更好的檢驗結果來打贏這場因子大戰。然而,大多數因子定價模型只是來自對歷史平均收益率中某些模式的數據挖掘🌘,並沒有什麽新東西☆,只不過是為古老的問題穿上了一件新衣🚁,甚至是法瑪和弗倫奇也在他們關於六因子定價模型的論文中不無憂慮地寫道𓀕:“我們不太情願地加入動量因子來滿足市場的持續需求,但是我們擔心加入這樣一些雖然很實用但缺乏理論依據的因子會帶來毀滅性的結果✋。嚴謹做研究的時代已結束,開啟了數據挖掘大量因子的黑暗時代,而這樣找出來的因子卻很難從理論角度給出一個滿意的解釋。”

因子投資蓬勃興起

正如彼得·伯恩斯坦在《資本思想》中所寫的那樣,二十世紀七十年代以前的華爾街投資人曾試圖拒絕從學術象牙塔發展出來的關於金融市場的理論,但事實卻迫使他們不得不把學術界的抽象理論轉換成投資的實際可行方法🎿。從此,華爾街資本市場開始變得狂暴而喧鬧,充斥著各種金融工具與新穎的投資組合管理策略。因子定價理論揭示了影響股票收益的多維因子世界💇🏿♂️,可以幫助投資者更好地理解風險和收益🤰🏼,華爾街積極擁抱了這一理論,推動投資行業迎來了激動人心的因子投資時代。

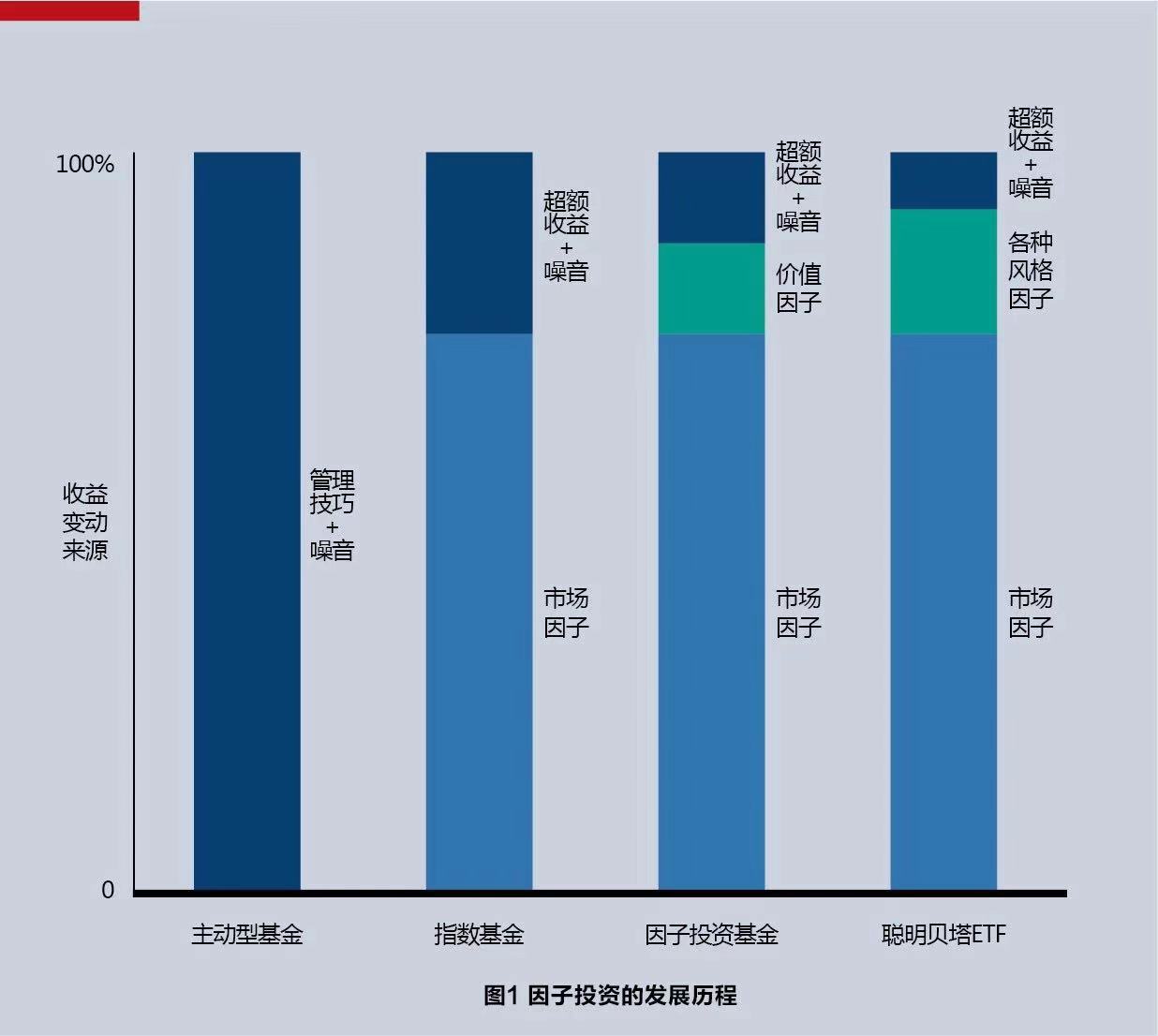

所謂因子投資🤏🏽,其本質就是主動使投資組合偏向某一個或多個具有溢價的因子,從而獲取額外的超額收益(factor premium)👩🏼🎓。回望歷史,當約翰·博格爾於1976年建立世界上第一支指數基金時🤦🏿😮,當時進入投資者視野的還只有市場這個唯一的因子。此後,法瑪和弗倫奇的三因子模型為投資界提供了規模和價值兩個因子,特別是根據價值因子可以將股票分為價值股和成長股兩大類型,從而開啟了基於價值因子的所謂“風格投資”時代。由法瑪的學生David Booth創立的維度基金公司(Dimensional Fund Advisors)就發行了諸多基於市值和價值因子的投資產品,一躍成長為管理資產逾6000億美元的基金業巨擘👩🏿🔧。隨著學術界挖掘出更多的定價因子,因子投資也開始百花齊放,包括動量🫄🏻、波動率🤹🏽♂️、股息率📴、盈利質量等新一代因子指數基金如雨後春筍般紛紛湧現,各種不同因子的組合又創造出更為多元化的基金品種,使投資者能夠獲取多種來源的風險溢價🧭。

近十余年來,隨著交易所交易基金(ETF)成為指數化投資的主要工具和載體,因子投資也搭上了這一“快車”,通過“👩🦯➡️、聰明貝塔(Smart Beta)指數的方式開拓了新的發展空間⛺️。不同於按照市值加權的傳統指數,聰明貝塔指數是在傳統被動投資的基礎上,融入因子投資的思想🟥,按照特定的規則篩選成分股和設計加權方案🧛🏿,使指數有意識地偏向於某一種或幾種因子🎎,來獲得相應的超額收益。以滬深300動量指數為例,它從滬深300指數成分股中選取動量評分最高的100只股票作為樣本股🧓🏿,並用動量因子作為權重分配依據。從產品類型來看👨🏽🍳,聰明貝塔投資兼具被動投資和主動投資兩方面的優點。一方面,聰明貝塔以指數化的方式進行投資,規則透明🧑🦯、風格穩定、費用低廉;另一方面,聰明貝塔又可通過因子篩選獲取相對傳統寬基指數的中長期超額收益🤝。如果將對沖基金追求的阿爾法超額收益比喻為肉,傳統指數基金獲取的貝塔收益比喻為面,那麽聰明貝塔基金賣的就是肉包子,有肉也有面。憑借這一優點🧁,自2003年第一個聰明貝塔基金問世以來,其品種不斷豐富🎯,規模持續增長,截至2019年6月末,美國市場共有聰明貝塔ETF產品1043只,在所有ETF產品中的數量占比為46%👊🏻,規模高達9600億美元👰🏿,占ETF規模的比例接近四分之一(見圖1)。

當下👖👮♀️,投資界已積極擁抱因子投資,但對於其內在邏輯的認識卻見仁見智。一種觀點認為🤸🏼,在有效市場中😫,取得回報的唯一方式是承擔更大的風險6️⃣,因子投資能帶來超額收益必然是承擔了額外的風險🧑🦲。以規模因子為例,小市值公司相對於大市值公司的經營風險更大,對經濟下行的抵禦能力也更差,所以基於規模因子的投資策略實際上承擔了更多的經營及宏觀風險🤵🏿。另一種觀點則基於行為金融的角度👵🏿,認為投資者的行為偏差導致市場趨於無效,因子投資利用了市場定價機製的扭曲以獲取超額收益。以動量因子為例,一些投資者總是習慣性地賣出“贏家”——股價上漲的股票,卻死抱住“輸家”——股價下跌的股票,彼得·林奇認為這同“拔掉鮮花澆灌野草”一樣愚蠢透頂。這種行為導致了不完全的價格表現,使股價具有動量效應,即過去表現好的股票在未來會繼續表現好,而過去表現差的股票在未來則會繼續表現差,因此利用動量因子便能取得超額收益。

過去十年國內股市哪些因子長期有效

面對呼嘯而來的因子投資浪潮,國內資本市場的因子投資和聰明貝塔類基金產品也開始紛紛湧現,目前規模近400億元人民幣。那麽在過去十年裏,哪些因子長期有效,能夠為投資者帶來高性價比的風險收益組合呢🤸♀️?

為了回答這一問題,我們結合因子投資理論和國內股市投資者行為特點選取了七類最常用的因子💺,分別為法瑪和弗倫奇三因子定價模型中的貝塔系數、規模因子和估值因子,再加上動量反轉因子、波動性因子、盈利因子和成長性因子,並通過18個指標來分別衡量這些因子。在從2008年到2018年的十年間,滬深A股大部分因子之間關聯性較弱👾,相關系數在-0.2至0.2之間,因子類別與類別間基本不存在很強的關聯性。同一類別的因子中🍴,只有兩個規模因子變量之間、三個動量因子變量之間以及兩個盈利因子之間的關聯性較強➰。

為了檢驗七類因子的有效性👩🦽➡️,我們根據因子的分位數將整個股票池劃分為五個組別♖,並用等權重方法計算每個組合的收益,然後將第一組股票平均收益率減去第五組股票平均收益率,用來檢驗最具該因子特征的股票收益是否高於最不具該因子特征的股票,這是測試因子是否有效最直接的參照指標♣︎。從結果可以看到,過去十年小規模、低波🫕、動量反轉和經營性現金增長率這四個因子收益顯著。其中,規模因子的收益最高,以總市值和流通市值衡量的規模因子年收益均值高達20%,並且回撤很小,非常穩定,這表明小市值股票遠遠跑贏大盤股。低波因子和以過去一個月衡量的動量反轉因子的年收益均值分別為10%和4%,盈利因子中只有以經營性現金流增長率衡量的因子能帶來年化2.8%的收益率,其他盈利因子收益都不甚明顯(見圖2)。

A股市場的一大特點是以個人投資者為交易量主導,中小散戶眾多,這些投資者在某些特征的股票中表現出嚴重的非理性投資行為🙆🏽♀️,例如“炒新”“炒差”“炒短”等行為盛行於市🤸🏼♀️。但近年來🎖🧑🏼🚒,隨著市場開放的不斷推進和價值投資理念的逐步深入人心👩🏿🔬,各類因子的有效性有所改變,近兩年回報率最高的因子逐漸轉變為估值因子。

除了考察收益率,因子本身的單調性、換手率和波動性這三個方面也是評判因子有效與否的主要標準🕵🏻♀️👈🏻,收益率和單調性越高的因子越有效,換手率和波動性越低的因子也越有效。從分析結果來看🤷,七類因子中,只有低波因子同時具備了收益高、單調性強、換手率低🤾♀️、穩定性高的優勢。規模因子的收益性和單調性最顯著🫰🏻,換手率較低👱🏿♀️,但回撤和波動較大🍂、具有較高的風險。估值因子雖然總體看並不凸顯,但近兩年的年化收益勝過其他因子。動量因子更多表現出和收益反向的相關性👨🦽➡️,並且換手率高🤹🏻、穩定性較差,從側面說明了“追漲殺跌”並不會取得很好的回報🚠。盈利性因子中用毛利率作為衡量指標的策略最優,成長性因子中以經營性現金增長率作為衡量指標的策略最優,雖然近兩年估值有所改善🤾🏽👁,但整體而言兩類因子的收益性都較低📓,且成長性因子換手率較高、盈利性因子回撤較大,從側面說明A股企業很難呈現持續盈利能力和維持高速成長🪅。和國外的股票市場相似,貝塔因子在七類因子中表現最弱。

對於投資者而言,以上這些結果具有一定的參考意義🏄🏼♂️。第一,A股市場前期漲幅高的股票往往會出現收益反轉,“追漲”行為欠缺合理性,會造成巨大虧損。第二👩❤️💋👨,A股市場和境外市場一樣也存在小市值股票溢價的現象🤘,“炒小”確實能夠取得超額收益,但其原因在於它代表了高風險,並且,隨著近兩年市場對小規模股票的認可度大幅降低,“炒小”的收益效應也不會再凸顯。第三,相比較而言,投資者更應該關註穩健、低估值的股票👨🏿💻👿,以獲取長期穩定的收益。

*本文僅代表作者本人觀點🧔🏼♀️,與所在單位無關,經原作者授權🌕,如需轉載請聯系授權並註明出處。